עדכון חשוב: זהו הפוסט האחרון בסדרה. לאחר שנתיים, הפורמט ישתנה ובשנת 2021 אבצע מעקב שונה מעט בין תיק פסיבי לבין תיק שהוא חצי פסיבי.

מעקב ביצועי התיק הוא סדרת פוסטים בבלוג העוקבת אחר תיק ההשקעות הישראלי ותיק ההשקעות האמריקאי של בַּזֶּרֶם. המטרה היא להשוות בין השקעה אקטיבית לבין השקעה פסיבית. הנה הפוסט הקודם בסדרה.

למה זה מעניין? יש כמה סיבות. ראשית, הזדמנות טובה להחשף לחברות/אפיקים שלא חשבתם עליהם. שנית, בסדרת הפוסטים תעלנה דילמות בנוגע לאיזון התיק, מתי לממש רווח או הפסד ומתי להגדיל את רכיב המזומן.

האם אפשר להכות את השוק? לאורך זמן המחקרים מראים שלא. אל תטעו, השקעה מדדית פסיבית במניות היא כנראה הדרך הבטוחה ביותר להשיא תשואה מירבית לאורך זמן. עם זאת, עדיין בהשקעה אקטיבית ובחירת מניות (stock picking) גלום פוטנציאל רב יותר מאשר השקעה מדדית. לכן סדרת פוסטים זו היא הזדמנות טובה לבחון זאת.

איך זה הולך להתבצע? בכל רבעון יבוצע מעקב וניתוח של התיק ביחס למדדי ההשוואה: ת"א 125 ו-S&P500. בהתאם לכך, אבדוק האם נדרש לבצע שינויים בתיק: איזון מחדש, מימוש של רווח/הפסד, הגדלת/הקטנת רכיב המזומן.

כתב וויתור: מדובר בדעה אישית בלבד. הנתונים והמידע המובאים באתר אינם מהווים ייעוץ, המלצה או חוות דעת לכדאיות השקעה במוצרים פיננסיים מכל מין וסוג שהם, ו/או תחליף לייעוץ השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית.

השקעה אקטיבית – התיק האמריקאי

הרכב התיק: 6 חברות ו-2 תעודות סל בחלוקה שווה (ביום הקנייה).

פרופיל סיכון: 100% מניות, גבוה מאוד.

תשואת מדד היחס (S&P 500) מתחילת השנה: 16.1%.

הערכת מצב תיק – Q4

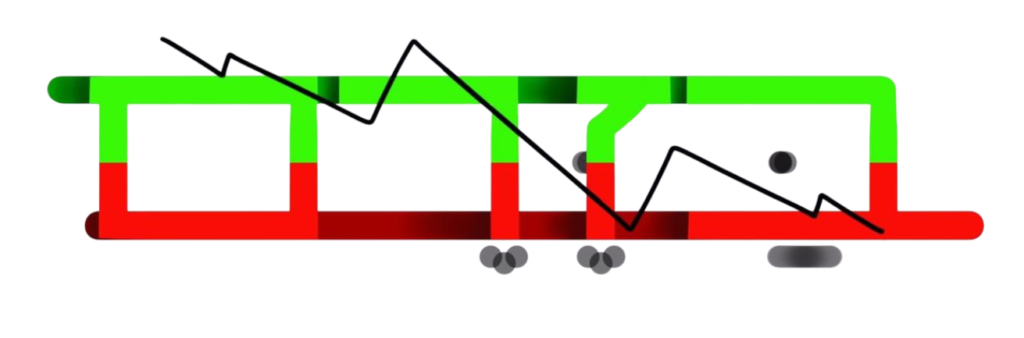

ברבעון האחרון של השנה המדדים המשיכו בתאוצה החיובית שהחלה ברבעון הקודם, ומדד הייחוס סגר את השנה בתשואה חיובית מרשימה של 16.1%. התיק המונהל גם הוא המשיך במומנטום וסגר את השנה בתשואה חיובית של 22%. על אף הפער בתשואות שהצטמצם, התיק האקטיבי הצליח להכות באופן משמעותי את התיק הפסיבי, בסיכומה של השנה.

אירועים מרכזיים בתיק האקטיבי:

- MJ – תוצאות הבחירות בארה"ב דחפו מעלה את תחום הקנאביס, כפי שהערכתי בפוסט הקודם בסדרה.

- SCHE – ההתאוששות במזרח הרחוק הנובעת מהשליטה היחסית בקורונה בשילוב חתימה על הסכמי סחר בין מדינתיים, המשיכו לתמוך את המגמה החיובית שהחלה עוד ברבעון הקודם.

איזון מחדש – לא נרשמו תנודתות חריגות בתיק המצדיקות איזון מחדש.

השקעה אקטיבית – התיק הישראלי

הרכב התיק: 13 חברות שונות בחלוקה שווה.

פרופיל סיכון: 100% מניות, גבוה מאוד.

תשואת מדד היחס (ת"א 125) מתחילת השנה: 3.5%-.

הערכת מצב תיק – Q4

הבורסה בת"א הציגה תשואה גבוהה ביותר ברבעוןה אחרון וכמעט סיימה את השנה, שאופיינה בתשואה שלילית עד כה, בתשואה מאופסת. לעומת מדד הייחוס התיק האקטיבי השיא תשואה עודפת וסיכם את השנה בתשואה של כ-20%.

אירועים מרכזיים בתיק האקטיבי:

- פורסייט – המניה נסקה בעקבות התעוררות מחודשת עולמית בשוק הרכב האוטונומי.

- ננו דיינמנשן– החברה גייסה מאות מיליוני דולרים במה שמשקף אמון של משקיעים במוצר החברה.

- נובולוג – בולטת במיוחד בשוק הישראלי על רקע הקורונה ואישור החיסונים המהווים צורך בשירותי החברה.

איזון מחדש – חיזוק הפוזיציה שבוצע במניית אייסיאל ברבעון הראשון של השנה ממשיך לקצור את פירותיו בתום הרבעון הרביעי. החיזוק שבוצע במניית פז מתחיל כעת להוכיח את עצמו, בעיקר בעקבות העלייה במחירי הנפט. בשלב זה לא נדרש איזון בתיק.

*הערה – בתאריך 20.5.2020 נמחקה מן המסחר בתל אביב חברת ננו-דיינמנשן ועברה להיסחר בארה"ב בלבד. הנתונים המוצגים לגביה מושפעים מערך המניה הנסחרת בארה"ב.

סיכום

השקעה אקטיבית או השקעה פסיבית? משבר הקורונה מייצר הזדמנויות השקעה ותנודתיות. במקרה דנאן נראה כי התיקים המנוהלים מבטאים את היתרון הגלום בהשקעה אקטיבית דווקא בעיתות של משבר ושוק תנודתי.

בפוסט הקודם שאלתי – מה צפוי בהמשך השנה? בחירות, גל שני (או שלישי) של קורונה וחיסון (?). הרבעוןה רביעי הביא איתו חיסון לקורונה, תחילתו של גל שלישי ונצחון הדמוקרטים בארה"ב. השווקים, כפי שניתן לראות, אהבו את שהתרחש והגיבו בעליות חדות במיוחד, הפעם גם בבורסה בת"א.

לסיכום הסדרה, בשנתיים האחרונות, התיקים האקטיבים הצליחו להכות ברוב המקרים את התיקים הפסיביים. ואלה היו שנתיים מיוחדות ותנודתיות.

אז תודה לך שנת 2020, נתראה ב-2021.

כתיבת תגובה