עקב ביצועי התיק הוא סדרת פוסטים בבלוג העוקבת אחר תיק ההשקעות הישראלי ותיק ההשקעות האמריקאי של בַּזֶּרֶם. המטרה היא להשוות בין השקעה אקטיבית לבין השקעה פסיבית. הנה הפוסט הקודם בסדרה.

למה זה מעניין? יש כמה סיבות. ראשית, הזדמנות טובה להחשף לחברות/אפיקים שלא חשבתם עליהם. שנית, בסדרת הפוסטים תעלנה דילמות בנוגע לאיזון התיק, מתי לממש רווח או הפסד ומתי להגדיל את רכיב המזומן.

האם אפשר להכות את השוק? לאורך זמן המחקרים מראים שלא. אל תטעו, השקעה מדדית פסיבית במניות היא כנראה הדרך הבטוחה ביותר להשיא תשואה מירבית לאורך זמן. עם זאת, עדיין בהשקעה אקטיבית ובחירת מניות (stock picking) גלום פוטנציאל רב יותר מאשר השקעה מדדית. לכן סדרת פוסטים זו היא הזדמנות טובה לבחון זאת.

איך זה הולך להתבצע? בכל רבעון יבוצע מעקב וניתוח של התיק ביחס למדדי ההשוואה: ת"א 125 ו-S&P500. בהתאם לכך, אבדוק האם נדרש לבצע שינויים בתיק: איזון מחדש, מימוש של רווח/הפסד, הגדלת/הקטנת רכיב המזומן.

גילוי נאות: זהו תיק אמיתי (למעט הסכומים).

כתב וויתור: מדובר בדעה אישית בלבד. הנתונים והמידע המובאים באתר אינם מהווים ייעוץ, המלצה או חוות דעת לכדאיות השקעה במוצרים פיננסיים מכל מין וסוג שהם, ו/או תחליף לייעוץ השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית.

השקעה אקטיבית – התיק האמריקאי

הרכב התיק: 6 חברות ו-2 תעודות סל בחלוקה שווה (ביום הקנייה).

דיבידנד שנתי: 1.2%.

פרופיל סיכון: 100% מניות, גבוה מאוד.

תשואת מדד היחס (S&P 500) מתחילת השנה: 28.7%.

הערכת מצב תיק – סיכום שנתי

בתום הרבעון הרביעי של השנה התיק המנוהל השיא תשואת חסר ביחס למדד. התיק המנוהל בסיכום שנתי השיא תשואה נהדרת של כ-20% אולם מדד הייחוס השיא תשואה מדהימה של כ-29%.

בהסתכלות שנתית שתי מניות גררו את התיק לתשואת חסר ביחס למדד:

- MJ – צניחה שנתית של 33%. החלום ושברו. במהלך השנה מניות הקנאביס המריאו, אולם חששות רגולטרויות ומימושים כבדים הובילו את תעודת הסל האמורה לירידות חזקות.

- CHRW– ירידה שנתית של 6% בחברת ההובלה האמריקאית. אולי אלה חששות ממלחמת הסחר, אולי מחיר הנפט שהחל לטפס לקראת סוף השנה עם המתיחות המתעוררת בין ארה"ב לאיראן. חברת החפיר (moat) אכזבה השנה.

במהלך השנה חברת סלג'ין (CELG) נמכרה לענקית הפארמה בריסטול-מאיירס בעסקת מזומן והחלפת מניות. בהתאם ברבעון הבא המניה תמחק מן התיק ומניית BMY תופיע במקומה (לצורך החישובים אחשב אותה כשוות ערך בהשקעה).

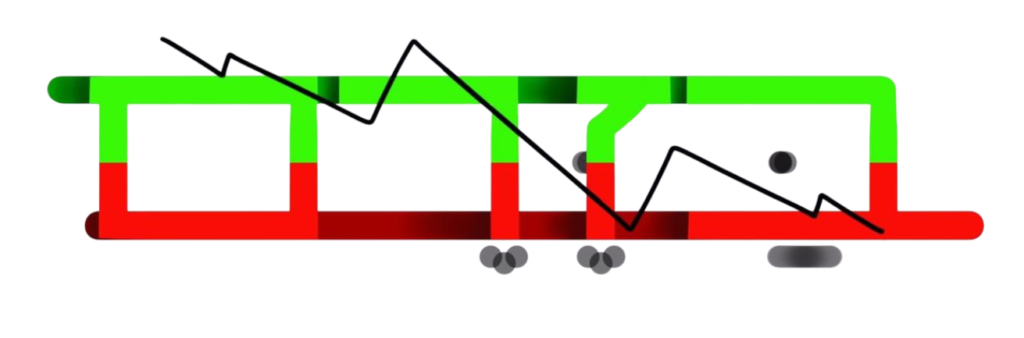

איזון מחדש – MJ המשיכה ליפול וחזרה לאחוז של 8% מהתיק כפי שהיה בתום הרבעון השלישי. בהתאם אבצע חיזוק פוזיציה, הפעם על חשבון מניית SPLK שעלתה ל-16% מהתיק. בהתאם לכך, אמכור מניה אחת של SPLK ואקנה 8 מניות של MJ. כך התיק נראה לאחר האיזון (שימו לב לאחוז האחזקה מן התיק):

השקעה אקטיבית – התיק הישראלי

הרכב התיק: 13 חברות שונות בחלוקה שווה.

פרופיל סיכון: 100% מניות, גבוה מאוד.

דיבידנד שנתי: 4.2%.

תשואת מדד היחס (ת"א 125) מתחילת השנה: 19.85%.

הערכת מצב תיק – סיכום שנתי

ברבעון האחרון של השנה ובסיכום השנתי המשיך התיק המנוהל הישראלי להכות את מדד הייחוס. התיק הציג תשואה מדהימה של כ-24% לעומת כ-20% של המדד.

בהמשך לנקודה להחלטה מסיכום הרבעון הקודם, נדרש לבצע איזון מחדש בתיק. מניית פורסייט הגיעה לפחות מ-5% מהתיק ואילו מגה-אור טיפסה לכ-13% מהתיק. עם זאת, מפני שפורסייט הינה בגדר מניית חלום, אזי לא אחזק אותה בשלב זה, אלא אמתין להבנת המגמה בשנת 2020.

סיכום

השקעה אקטיבית או השקעה פסיבית? בסיכום השנתי, התיק המנוהל הישראלי היכה את מדד הייחוס ואילו התיק המנוהל האמריקאי השיא תשואת חסר ביחס למדד הייחוס.

טענה מעניינת העולה בהקשר הסוגיה- השקעה אקטיבית או השקעה פסיבית – היא כי דווקא בעתות של ירידה במדדים התיקים המנוהלים מציגים תשואה עודפת ביחס למדדי הייחוס. שנת 2019 התאפיינה בתשואות חלומיות למשקיעים הפסיביים. במקרה דנן טענה זו נכונה בחלקה.

מה זה אומר? בינתיים שום דבר… הרי הטענה היא כי השקעה פסיבית היא עדיפה בעיקר בטווח הארוך.

שווה להמשיך לעקוב.

כתיבת תגובה